Ürün Açıklaması

Yatırım Teşvik Belgesi olan KOBİ ve KOBİ dışı işletmelerin yatırım ve yatırıma bağlı işletme harcamalarının finanse edilmesi amaçlanmaktadır.

Kefalet İçin Kullanılan Kaynak

Hazine Fonu

İlgili Finans Kuruluşları / Kurum

Akbank, Denizbank, Garanti Bankası, Halkbank, İş Bankası, Türk Ekonomi Bankası, Türkiye Sınai Kalkınma Bankası, QNB Finansbank, Vakıfbank, Yapı Kredi Bankası, Ziraat Bankası,

Ürün Vadesi

Yatırım Kredileri için

-Azami 12 ay anapara ödemesiz dönem

-Azami 120 ay vade (anapara ödemesiz dönem dahil)

İşletme Kredileri için

-Azami 6 ay anapara ödemesiz dönem

-Azami 24 ay vade (anapara ödemesiz dönem dahil)

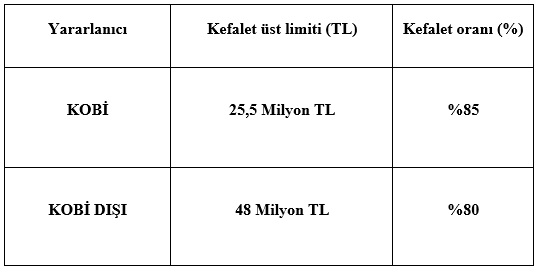

Kefalet Limiti ve Kefalet Oranları

Kullanılabilecek Kredi Ürünleri

1.Ticari Kredi Kartları

- Yeni Kredi Kartı tahsisi

- Yeni Kredi Kartına veya risk bakiyesi bulunmayan mevcut Kredi Kartlarına (izleyen aylar da dahil olmak üzere) ödeme yapılarak artı bakiye oluşturacak şekilde kullandırılacak işletme kredileri (Taksitli Kredi, Spot Kredi, Murabaha vb.)

2.Debit/Banka Kartına bağlı;

- kredili Mevduat Hesabı (mevcutta yararlanıcının bir hesabı bulunsa dahi bu programa münhasır yeni bir KMH hesap açılması gerekmektedir)

- Taksitli Kredi, Spot Kredi, Murabaha vb.

3.İşletme Kredisi/ Murabaha

- Taksitli Kredi

- Spot Kredi

- Rotatif Kredi

- Nakit çekime kapalı Kredili Mevduat Hesabı ürünlerinde

- Katılım Bankacılığına uygun diğer yöntemler

4.Yatırım Kredisi

Ücret ve Komisyon Oranları

- Kurum, verdiği kefaletler karşılığında yararlanıcılardan her bir kefalet kullandırımı için bir defaya mahsus ve peşin olarak kefalet tutarının %0,5’i oranında kredi verenler aracılığıyla komisyon tahsil eder. Yapılandırma durumunda yararlanıcılardan, kefalet bakiyesi üzerinden %0,5 oranında kredi verenler aracılığıyla peşin olarak komisyon tahsil edilir.

- Kredi veren verdiği kredi karşılığında yararlanıcılardan her bir kredi kullandırımı için bir defaya mahsus ve peşin olarak yalnızca kredi tutarının azami %1’i oranında komisyon tahsil edebilir.

Özel Şartlar

- YTB’de yer alan yatırım tutarının azami %70’i kadar yatırım kredisi kullandırılabilecektir. Bu doğrultuda, kefalet başvuru ekranlarında, Yatırım Teşvik Belgesi ve ilgili yatırıma ilişkin tüm bilgilerin doğru ve eksiksiz şekilde girilmesi gerekmektedir.

-

- Yararlanıcılar, kullandıkları yatırım kredisinin %10’unu aşmayacak şekilde, yatırım kredisine ilave olarak aynı kredi verenden olmak şartı ile işletme kredisi kullanabilir.

-

- Kartlı ödeme sistemleri aracılığıyla kullandırılacak krediler ve nakit olarak kullandırılacak kredi bölümü için fatura ibrazı şartı aranmayacaktır.

-

- Kredi kartı ürünü nakit çekime kapalı olacaktır.

-

- Turizm sektörü hariç olmak üzere, arsa ve bina yatırımlarına, ancak makine yatırımı ile birlikte yapılması halinde kefalet verilebilecektir.

-

- Kredi Kartları ve Debit/Banka Kartına bağlı rotatif nitelikli krediler için bankacılık standart uygulamaları geçerli olacak, yararlanıcı ödeme yaptıkça boşalan limitler tekrar kullanılabilecektir.

-

- Bu paket kapsamında kullandırılabilecek yatırım kredisi tutarı hesaplamasında, işletmenin yalnızca Yatırım Teşvik Belgesi (YTB) ile planladığı/taahhüt ettiği proje tutarı dikkate alınacaktır. Kullandırılabilecek yatırım kredisi tutarı YTB'de yer alan yatırım tutarının %70’ini aşamayacaktır.

-

- Aynı yatırımın, toplamda YTB’de yer alan yatırım tutarının %70’inin geçilmemesi kaydıyla birden fazla Kredi Veren tarafından kredilendirilmesi Kredi Veren sorumluluğundadır.